Все дело в политиках, они мешают устранить реальные проблемы страны. Хотите верьте, хотите нет, но им есть чему поучиться у Европы.

Все дело в политиках, они мешают устранить реальные проблемы страны. Хотите верьте, хотите нет, но им есть чему поучиться у Европы.Мрачные прогнозы по американской экономике редко сбываются. Всякий раз, когда американцы чувствуют себя особенно угнетенно, оказывается, что их экономика уже готова восстановиться. Вспомните о пессимизме Джимми Картера в конце 1970-х, отягощенных инфляцией, или о страхе перед конкуренцией с Японией в условиях восстановление без роста занятости в начале 1990-х. Оба раза Штаты быстро поднялись с колен. В первом случае благодаря антиинфляционным мерам Пола Волкера, а во втором - благодаря росту производительности, который способствовал стремительному увеличению экономической активности даже на фоне стагнации в Японии. Сегодня следует помнить об этом. Американцы несчастны, и с каждым днем их настроение портится все больше. Они не верят ни в светлое будущее страны, ни в способность политиков что-то предпринять. По данным опроса New York Times/CBS, семь из десяти американцев считают, что страна катится по наклонной плоскости. Почти 60% американцев не одобряют экономический курс Барака Обамы, а три из четырех уверены, что Конгресс не справляется со своими обязанностями. Такие упаднические настроения частично отражают вялое восстановление. Уровень безработицы падает, а цены на акции близки к трехлетним максимумам, но стоимость жилья продолжает снижаться, чего не скажешь о ценах на бензин, которые достигли максимумов лета 2008 года. Но не все завязано на нефти. Если внимательнее присмотреться к результатам опросов, можно заметить, что тревоги американцев выходят за пределы ближайших двух лет: они обеспокоены стагнацией уровня жизни, мрачными экономическими перспективами, медленным ростом уровня занятости и огромным дефицитом бюджета. Что характерно, многие считают Китай, а не Америку ведущей мировой экономикой.

Но оправданы ли эти опасения? Ни у одной другой крупной страны нет таких долгосрочных преимуществ, как у Америки: Китай все бы отдал за одну только кремниевую долину. А Германия за "Интеллектуальную элиту" (Прим. Profinance.ru: группа старейших привилегированных университетов на северо-востоке США). Но с другой стороны, у США есть и долгосрочные экономические проблемы, на решение которых уйдет немало времени и сил. Американцы действительно встревожены тем, что их политики и, в первую очередь, их Президент, не спешат с необходимыми мерами. Наиболее очевидны три ошибки.

Фальшивая конкурентоспособность.

Первая ошибка на совести Обамы - неверная постановка задачи. Ему нравится описывать трудности с которыми сталкивается Америка, в терминах конкурентоспособности, в первую очередь, против Китая. Он считает, что благополучие США зависит от "образованного, инновационного и прогрессивного" Китая. Но это, конечно же, полная ерунда. Благополучие Америки не зависит от роста производительности в других странах, а только от своего собственного. Идеи витают в воздухе, они переходят от одной экономики к другой: если Китай придумывает что-то новое, Америка от этого только выигрывает. Конечно, можно сделать много больше, чтобы стимулировать инновации. Система корпоративного налогообложения просто ужасна, она никак не способствует инвестициям во внутреннюю экономику. Обама прав, когда говорит о том, что американская инфраструктура трещит по швам. Повышение государственных расходов, предложенное Обамой не более относится к делу, чем реформирование голландской системы финансирования. Все эти разговоры о конкурентоспособности - это отвлекающий маневр, который помогает оправдать глупые политики, например, субсидирование зеленых технологий. Он отвлекает внимание общественности от списка действительно насущных задач.

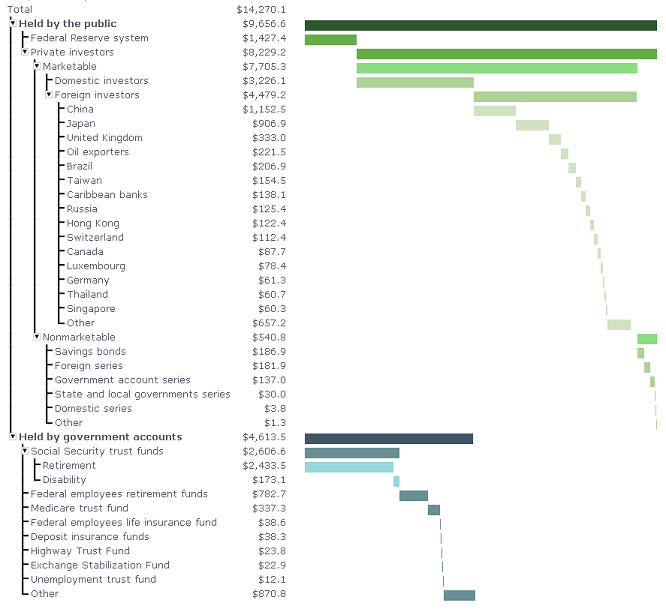

Самой верхней строчкой в этом списке идут государственные финансы. Дефицит бюджета огромен, а гос. долг превысил 90% от ВВП в терминах международной системы расчетов. Если не считать Японию, то Америка - единственная крупная экономика, у которой нет плана по наведению порядка в своих гос. финансах. Хорошо хоть политики обратили внимание на эту проблему: сегодня в Вашингтоне не найдется человека, который не обсуждал бы необходимость сокращения дефицита. Но ни одна из партий не готова и не способна к компромиссу по ключевым вопросам - а это уже плохо, это вторая причина для беспокойства. Республиканцы отказываются повышать налоги, Демократы отказываются сокращать расходы на "выплаты" такие как пенсии и медицинское обеспечение. До президентских выборов 2012 года ничего не изменится. А противостояние по поводу дефицита может даже навредить экономике, поскольку Республиканцы пытаются настаивают на чрезмерных сокращениях.

Когда рост не приносит новых рабочих мест

Между тем, хуже всего дела обстоят там, куда практически не ступала нога политика: на рынке труда. Снижение ставки б/р было временным. Это лишь следствие крайне скудного увеличения рабочей силы, а вовсе не увеличения числа рабочих мест. Около 46% американских безработных - это 6 млн. человек - не могут найти работу уже более шести месяцев. Отчасти в этом виновато вялое восстановление, но Штаты начинают демонстрировать симптомы чисто европейской болезни - структурной безработицы. Среди молодежи больше всего безработных. Это опаснее всего, неспособность найти работу в юном возрасте накладывает отпечаток на будущую жизнь и карьеру. Роста производительности удалось добиться отчасти путем упразднения многих промежуточных профессий. Еще страшнее то, что проблемы с занятостью появились задолго до рецессии, особенно в сфере неквалифицированного труда. Они были связаны не только и не столько с технологическим прогрессом и глобализацией, которые затронули все страны, но и с американской привычкой пачками сажать в тюрьму молодых темнокожих мужчин, уничтожая тем самым их перспективы найти в последствии хорошую работу. Доля мужчин зрелого возраста в структуре рабочей силы Америки меньше, чем в любой другой стране Большой Семерки. Около 25% человек в возрасте 25-54 лет без высшего образования, 35% выпускников с незаконченным средним образованием и почти 70% темнокожих с незаконченным средним образованием не могут найти работу. Нехватка рабочих рук в экономике не только накладывает отпечаток на судьбы людей, но и ведет к колоссальным фискальным и социальным последствиям. Сумма пособий по нетрудоспособности уже достигла 120 млрд. (это почти 1% от ВВП), и она продолжает быстро расти.

Отсутствие работы ведет к падению числа браков и ослаблению семейных уз. Это значит, что борьба с затянувшейся безработицей заслуживает гораздо большего внимания. К несчастью, немногие (самые левые) политики признают наличие проблемы, но и они не могут предложить ничего, кроме торговых барьеров, или производственной политики для поддержания вчерашних рабочих мест или поиск специальностей, которые будут пользоваться спросом завтра. Это не сработает: правительство не умеет делать верные прогнозы. Нет, Америке нужно мощное лекарство на макроэкономическом уровне, обязательства обеспечить фискальную и монетарную стабильность в среднесрочной перспективе без чрезмерного краткосрочного ужесточения. Без реформы рынка труда не обойтись. Потребуется многое, от восстановления и обновления системы обучения, до стимулирования найма неквалифицированных специалистов. И в этом, как ни странно, Америке есть чему поучиться у Европы: например, у Голландии, разработавшей хорошую модель реформирования системы страхования нетрудоспособности. Чтобы остановить сокращение рабочих мест для низкоквалифицированных специалистов, нужно пересмотреть систему образования, а также более трезво подходить к проблеме наркотиков и преступности. Во всех развитых странах развитие технологий и глобализация трансформируют рынки труда, вытесняя с них неквалифицированный труд. Вот почему светлое будущее американской экономики вовсе не означает то же самое для американцев. Обама и его коллеги могли бы изменить ситуацию. К сожалению, они скорее мешают, чем помогают.